Abbiamo bisogno della Flat tax?

Non pochi esperti di

comunicazione avvertono che il registro emotivo della comunicazione politica

funziona ancora e funzionerà per parecchio tempo. Su diverse questioni –

soprattutto economiche – il cittadino non cerca di comprendere meglio, di

chiedere spiegazioni. Anche perché spesso non è in grado di capirle. Siamo di

fronte a un crollo delle conoscenze diffuse nella popolazione. Anche sui temi

di cui si parla spesso. Un italiano su quattro non sa davvero cosa sia lo spread.

Per votare ci vuole una comprensione vera dei problemi che sta diventando

inaccessibile ai più. E’ evidente che anche in passato c’è sempre stato un gap tra la politica reale o discussa e

la sua comprensione. In realtà, nei decenni passati disponevamo di sistemi

culturali e di valori cui ciascuno faceva riferimento per interpretare le

proposte politiche che adesso non esistono più. Inoltre, il Paese è

caratterizzato da bassa scolarità e la diffusione dell’informazione sulla rete

internet ha fortemente alimentato la presunzione della democrazia della

conoscenza, di cui ciascuno potrebbe fare innumerevoli esempi. La cosiddetta infobesity, ossia l’ipertrofia

dell’informazione accessibile a tutti, ha favorito l’aumento di confusione. L’uso

massivo del web rende tanti incapaci di distinguere notizie vere da notizie

false.

comunicazione avvertono che il registro emotivo della comunicazione politica

funziona ancora e funzionerà per parecchio tempo. Su diverse questioni –

soprattutto economiche – il cittadino non cerca di comprendere meglio, di

chiedere spiegazioni. Anche perché spesso non è in grado di capirle. Siamo di

fronte a un crollo delle conoscenze diffuse nella popolazione. Anche sui temi

di cui si parla spesso. Un italiano su quattro non sa davvero cosa sia lo spread.

Per votare ci vuole una comprensione vera dei problemi che sta diventando

inaccessibile ai più. E’ evidente che anche in passato c’è sempre stato un gap tra la politica reale o discussa e

la sua comprensione. In realtà, nei decenni passati disponevamo di sistemi

culturali e di valori cui ciascuno faceva riferimento per interpretare le

proposte politiche che adesso non esistono più. Inoltre, il Paese è

caratterizzato da bassa scolarità e la diffusione dell’informazione sulla rete

internet ha fortemente alimentato la presunzione della democrazia della

conoscenza, di cui ciascuno potrebbe fare innumerevoli esempi. La cosiddetta infobesity, ossia l’ipertrofia

dell’informazione accessibile a tutti, ha favorito l’aumento di confusione. L’uso

massivo del web rende tanti incapaci di distinguere notizie vere da notizie

false.

Fatte queste dovute premesse

chiediamoci – nella maniera più semplice possibile – se veramente abbiamo

bisogno della Flat tax, di cui si parla da tempo e immediatamente rilanciata

dopo l’esito delle elezioni europee: è stato proposto un piano di tagli fiscali

da 30 miliardi sui redditi da lavoro e sulle imprese. Chiaramente occorrerà se la

cosiddetta tassa piatta farà parte della manovra economica d’autunno, con i conti

pubblici sono sotto esame UE e lo spread che viaggia a quote pericolose. Ancora

delle premesse relative al nostro paese che conserva caratteristiche sociali ed

economiche articolate. La ricchezza delle famiglie resta tra le più alte del

mondo, continuando ad aumentare a fine 2018. Cresce anche il numero dei poveri che durante

la crisi è raddoppiato a 5 milioni. I dati relativi alle successioni ereditarie

ci informano che l’1% più ricco degli italiani ha aumentato dal 18 al 25% la

sua quota parte della ricchezza nazionale tra il 1995 e il 2016. Pochi giorni

fa abbiamo pubblicato un blog relativo alle disuguaglianze sociali nel mondo e

nel nostro paese, facendo riferimento ad un recente volume della Volpato dove

si parlava diffusamente dell’indice Gini che registra il tasso diseguaglianza. Tra

i principali Paesi UE l’Italia ha, con la Spagna, il maggior tasso di

diseguaglianza (indice di Gini) che dipendono dalle politiche sul prelievo

fiscale e sulla redistribuzione del reddito. Secondi i dati del Forum

Disuguaglianze, oggi in Italia fisco e welfare riducono le disparità di reddito

di 18 punti, meno di quanto avvenga in Francia e Austria (22 punti), Germania

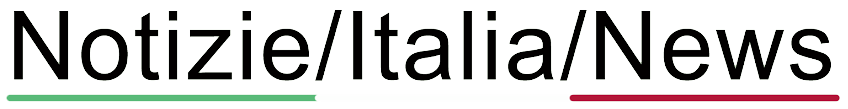

(21) o Spagna (19). C’è un altro aspetto da considerare, quello della progressività,

prescritta dalla nostra Costituzione (art. 53). Il prelievo può aumentare in maniera

proporzionale al reddito, attraverso le aliquote crescenti Irpef. Pertanto, l’introduzione

di un’aliquota fissa dovrebbe essere quindi accompagnata da correttivi (come

esenzioni o deduzioni) per non essere incostituzionale.

chiediamoci – nella maniera più semplice possibile – se veramente abbiamo

bisogno della Flat tax, di cui si parla da tempo e immediatamente rilanciata

dopo l’esito delle elezioni europee: è stato proposto un piano di tagli fiscali

da 30 miliardi sui redditi da lavoro e sulle imprese. Chiaramente occorrerà se la

cosiddetta tassa piatta farà parte della manovra economica d’autunno, con i conti

pubblici sono sotto esame UE e lo spread che viaggia a quote pericolose. Ancora

delle premesse relative al nostro paese che conserva caratteristiche sociali ed

economiche articolate. La ricchezza delle famiglie resta tra le più alte del

mondo, continuando ad aumentare a fine 2018. Cresce anche il numero dei poveri che durante

la crisi è raddoppiato a 5 milioni. I dati relativi alle successioni ereditarie

ci informano che l’1% più ricco degli italiani ha aumentato dal 18 al 25% la

sua quota parte della ricchezza nazionale tra il 1995 e il 2016. Pochi giorni

fa abbiamo pubblicato un blog relativo alle disuguaglianze sociali nel mondo e

nel nostro paese, facendo riferimento ad un recente volume della Volpato dove

si parlava diffusamente dell’indice Gini che registra il tasso diseguaglianza. Tra

i principali Paesi UE l’Italia ha, con la Spagna, il maggior tasso di

diseguaglianza (indice di Gini) che dipendono dalle politiche sul prelievo

fiscale e sulla redistribuzione del reddito. Secondi i dati del Forum

Disuguaglianze, oggi in Italia fisco e welfare riducono le disparità di reddito

di 18 punti, meno di quanto avvenga in Francia e Austria (22 punti), Germania

(21) o Spagna (19). C’è un altro aspetto da considerare, quello della progressività,

prescritta dalla nostra Costituzione (art. 53). Il prelievo può aumentare in maniera

proporzionale al reddito, attraverso le aliquote crescenti Irpef. Pertanto, l’introduzione

di un’aliquota fissa dovrebbe essere quindi accompagnata da correttivi (come

esenzioni o deduzioni) per non essere incostituzionale.

Detto ciò, è fuori discussione

che l’attuale imposta sul reddito sia

molto evasa e poco equa. Gli esperti ci spiegano che su oltre 40 milioni di

contribuenti 13 milioni non pagano nulla. I 5 milioni con reddito sotto i

15mila euro versano meno del 4% del totale. Il 57,5% del gettito è assicurato

dai 20 milioni di cittadini con imponibile tra i 15 e i 50mila euro. E poco

meno del 40% dai due milioni di italiani che guadagnano oltre 50mila euro. C’è

quindi una forte progressività. Che diventa palese iniquità tenendo conto

dell’evasione dell’Irpef, che è una sorta di tassa negativa regressiva. Nel

2015 valeva 38 miliardi di euro sui 163 del gettito Irpef. E’ evidente che il

recupero del ‘nero’ consentirebbe da solo di finanziare una forte riduzione del

livello o del numero delle aliquote, anche a parità di prelievo complessivo. Purtroppo

si continua a trascurare – malgrado importanti risultati negli ultimi anni – l’ampia

area dell’evasione, che vede l’Italia al top in Europa. Nell’attuale sistema

italiano è l’Irpef ad assicurare la progressività del prelievo sulle persone

fisiche. Le imposte indirette, come l’Iva, diminuiscono la loro incidenza

all’aumentare del reddito, sono quindi regressive: pesano oltre il 25% sul 20%

più povero della popolazione e circa il 10% sul 20% più ricco. Peraltro – ci

informano Massimo Baldini e Leonzio Rizzo – il raggio d’azione dell’Irpef è

stato già ridotto negli anni. Sono nate imposte sostitutive di tipo

proporzionale, che hanno ridotto la progressività del sistema. Basti pensare

all’ultima: la Flat tax al 15% per le partite Iva, estesa dal governo in carica

fino ai 65mila euro di reddito (al 20% fino a 100mila euro dal 2020). Da

qualche anno c’è la cedolare sugli affitti: una tassa piatta (21%) indipendente

dal reddito e dal patrimonio che ha favorito soprattutto i ceti medio-alti, tra

i quali si concentra la pluri-proprietà immobiliare.

che l’attuale imposta sul reddito sia

molto evasa e poco equa. Gli esperti ci spiegano che su oltre 40 milioni di

contribuenti 13 milioni non pagano nulla. I 5 milioni con reddito sotto i

15mila euro versano meno del 4% del totale. Il 57,5% del gettito è assicurato

dai 20 milioni di cittadini con imponibile tra i 15 e i 50mila euro. E poco

meno del 40% dai due milioni di italiani che guadagnano oltre 50mila euro. C’è

quindi una forte progressività. Che diventa palese iniquità tenendo conto

dell’evasione dell’Irpef, che è una sorta di tassa negativa regressiva. Nel

2015 valeva 38 miliardi di euro sui 163 del gettito Irpef. E’ evidente che il

recupero del ‘nero’ consentirebbe da solo di finanziare una forte riduzione del

livello o del numero delle aliquote, anche a parità di prelievo complessivo. Purtroppo

si continua a trascurare – malgrado importanti risultati negli ultimi anni – l’ampia

area dell’evasione, che vede l’Italia al top in Europa. Nell’attuale sistema

italiano è l’Irpef ad assicurare la progressività del prelievo sulle persone

fisiche. Le imposte indirette, come l’Iva, diminuiscono la loro incidenza

all’aumentare del reddito, sono quindi regressive: pesano oltre il 25% sul 20%

più povero della popolazione e circa il 10% sul 20% più ricco. Peraltro – ci

informano Massimo Baldini e Leonzio Rizzo – il raggio d’azione dell’Irpef è

stato già ridotto negli anni. Sono nate imposte sostitutive di tipo

proporzionale, che hanno ridotto la progressività del sistema. Basti pensare

all’ultima: la Flat tax al 15% per le partite Iva, estesa dal governo in carica

fino ai 65mila euro di reddito (al 20% fino a 100mila euro dal 2020). Da

qualche anno c’è la cedolare sugli affitti: una tassa piatta (21%) indipendente

dal reddito e dal patrimonio che ha favorito soprattutto i ceti medio-alti, tra

i quali si concentra la pluri-proprietà immobiliare.

Interessanti gli studi e le

previsioni di Baldini e Rizzo, autori del volumetto

Flat Tax. Parti uguali tra diseguali? Hanno calcolato che la Flat tax (in varie versioni) per garantire lo stesso gettito dell’attuale Irpef, una Flat tax

su base familiare e con una fascia di esenzione di 10 mila euro dovrebbe avere

un’aliquota del 35% (ben più alta del 15-20% del programma di governo):

comporterebbe una riduzione del prelievo per le fasce di reddito più basse e

per il 5% dei più ricchi, ma un aggravio fiscale per la classe media. Per

assicurare sgravi anche ai ceti medi l’aliquota unica dovrebbe essere posta

addirittura al 43%. Ipotizzando invece di far scendere l’asticella al 25% ci

sarebbero vantaggi per tutte le classi di reddito, anche se molto più

pronunciate per le più benestanti. In entrambi i casi diminuirebbe la progressività

e aumenterebbe la diseguaglianza tra i redditi netti. Ma con l’aliquota al 25%

ci sarebbe anche una forte diminuzione del gettito, calcolata in circa 50

miliardi di euro l’anno. Un buco che richiederebbe una forte riduzione dei

servizi pubblici. L’ipotesi più recente è quella di una Flat tax familiare al

15% fino a 50 mila euro, che avrebbe un costo più contenuto (comunque

importante, sui 15 miliardi). Ma non sarebbe affatto piatta, perché superata

quella soglia di reddito resterebbero le attuali aliquote Irpef. Con un netto

salto – avvertono Baldini e Rizzo – di imposizione tra chi sta sotto e chi sta

sopra: un incentivo all’evasione al crescere del reddito. Dal punto di vista

dell’equità, poi, avvantaggerebbe molto più chi sta a 50mila che a 1520 mila, e

le famiglie monoreddito più di quelle con due stipendi.

previsioni di Baldini e Rizzo, autori del volumetto

Flat Tax. Parti uguali tra diseguali? Hanno calcolato che la Flat tax (in varie versioni) per garantire lo stesso gettito dell’attuale Irpef, una Flat tax

su base familiare e con una fascia di esenzione di 10 mila euro dovrebbe avere

un’aliquota del 35% (ben più alta del 15-20% del programma di governo):

comporterebbe una riduzione del prelievo per le fasce di reddito più basse e

per il 5% dei più ricchi, ma un aggravio fiscale per la classe media. Per

assicurare sgravi anche ai ceti medi l’aliquota unica dovrebbe essere posta

addirittura al 43%. Ipotizzando invece di far scendere l’asticella al 25% ci

sarebbero vantaggi per tutte le classi di reddito, anche se molto più

pronunciate per le più benestanti. In entrambi i casi diminuirebbe la progressività

e aumenterebbe la diseguaglianza tra i redditi netti. Ma con l’aliquota al 25%

ci sarebbe anche una forte diminuzione del gettito, calcolata in circa 50

miliardi di euro l’anno. Un buco che richiederebbe una forte riduzione dei

servizi pubblici. L’ipotesi più recente è quella di una Flat tax familiare al

15% fino a 50 mila euro, che avrebbe un costo più contenuto (comunque

importante, sui 15 miliardi). Ma non sarebbe affatto piatta, perché superata

quella soglia di reddito resterebbero le attuali aliquote Irpef. Con un netto

salto – avvertono Baldini e Rizzo – di imposizione tra chi sta sotto e chi sta

sopra: un incentivo all’evasione al crescere del reddito. Dal punto di vista

dell’equità, poi, avvantaggerebbe molto più chi sta a 50mila che a 1520 mila, e

le famiglie monoreddito più di quelle con due stipendi.

Quali alternative? Uno sgravio

Irpef potrebbe essere finanziato anche attraverso altre forme di imposizione,

se occorre salvaguardare il gettito. È il caso dell’Iva, destinata a salire

automaticamente da gennaio se il governo non disattiverà le clausole

salva-deficit. Tuttavia, l’effetto sulle famiglie è tutt’altro che progressivo.

Ci sarebbe l’imposta patrimoniale, che in Italia è quasi pericoloso nominare. Una

patrimoniale di fatto esiste già, l’IMU, relativa agli immobili (che valgono

ben il 50% delle ricchezza delle famiglie) e non è progressiva. L’imposta infatti

non si paga sulla prima casa (piccola o grande che sia). Ma dalla seconda

proprietà in su prevedono aliquote fisse, tanto per chi ha solo la vecchia

abitazione dei nonni che per il proprietario di un intero quartiere. Infine, l’imposta

di successione. Perché no? L’Italia è una sorta di paradiso fiscale, da questo

punto di vista. Siamo ultimi nell’area Ocse per il livello di tassazione. Da

noi l’aliquota sui passaggi diretti è al 4%, con esenzione fino a un milione di

euro (calcolata per gli immobili sul ‘benevolo’ valore catastale). L’apporto

delle tasse di successione al gettito fiscale è sceso negli ultimi decenni e

oggi è quasi irrilevante: vale circa mezzo miliardo. Buon lavoro al ministro

dell’Economia!

Irpef potrebbe essere finanziato anche attraverso altre forme di imposizione,

se occorre salvaguardare il gettito. È il caso dell’Iva, destinata a salire

automaticamente da gennaio se il governo non disattiverà le clausole

salva-deficit. Tuttavia, l’effetto sulle famiglie è tutt’altro che progressivo.

Ci sarebbe l’imposta patrimoniale, che in Italia è quasi pericoloso nominare. Una

patrimoniale di fatto esiste già, l’IMU, relativa agli immobili (che valgono

ben il 50% delle ricchezza delle famiglie) e non è progressiva. L’imposta infatti

non si paga sulla prima casa (piccola o grande che sia). Ma dalla seconda

proprietà in su prevedono aliquote fisse, tanto per chi ha solo la vecchia

abitazione dei nonni che per il proprietario di un intero quartiere. Infine, l’imposta

di successione. Perché no? L’Italia è una sorta di paradiso fiscale, da questo

punto di vista. Siamo ultimi nell’area Ocse per il livello di tassazione. Da

noi l’aliquota sui passaggi diretti è al 4%, con esenzione fino a un milione di

euro (calcolata per gli immobili sul ‘benevolo’ valore catastale). L’apporto

delle tasse di successione al gettito fiscale è sceso negli ultimi decenni e

oggi è quasi irrilevante: vale circa mezzo miliardo. Buon lavoro al ministro

dell’Economia!

Antonio Salvati

Latest posts by Antonio Salvati (see all)

- La Chiesa, Papa Francesco e le social network communities - 11 Luglio 2019

- Mussolini ha fatto anche cose buone? - 9 Luglio 2019

- Italiani sempre meno. Il Belpaese senza gli italiani - 4 Luglio 2019